Listingprozess Regulierter Markt

Listingprozess Regulierter Markt General Standard

Übersicht

Platzierung

Kurz und knapp - das müssen Sie machen:

- Erstellung des Verkaufsangebots

- Festlegung des Emissionspreises

- Platzierung der Aktien

- Zuteilung der Aktien an die Investoren

Allgemeines

Bei der Platzierung im Rahmen eines IPO („Initial Public Offering“) handelt es sich um die Durchführung eines erstmaligen öffentlichen Verkaufsangebots von Wertpapieren am Kapitalmarkt. Die Platzierung zählt damit zu den wichtigsten Aufgaben der Konsortialbank und ist entscheidend für den Erfolg des Börsengangs.

Ziel des Unternehmens ist dabei, die gesamten zu platzierenden Aktien zu einem für das Unternehmen und die Investoren attraktiven Preis zu verkaufen.

Vor Beginn des eigentlichen Platzierungsverfahrens wird zwischen dem Unternehmen und dem Bankenkonsortium eine Vereinbarung hinsichtlich der Übernahme der neuen Wertpapiere zum Zweck des Verkaufs getroffen (= Übernahme-vereinbarung). Im Anschluss erfolgt das Angebotsverfahren. Am Ende des Platzierungsprozesses findet die Zuteilung der angebotenen Wertpapiere an die zukünftigen Anleger statt.

Bei einer nicht öffentlichen Platzierung handelt es sich um eine Privatplatzierung. Dabei werden die zu platzierenden Aktien nur einem begrenzten Kreis von Investoren zum Kauf angeboten und das Angebot wird nicht über öffentliche Medien kommuniziert.

Das öffentliche Angebot

Bei einem IPO werden die Aktien öffentlich beworben und das Unternehmen u. a. im Rahmen von Roadshows den institutionellen Investoren präsentiert. Um den Investoren die notwendigen Informationen für die Investitionsentscheidung zur Verfügung zu stellen, veröffentlicht das Unternehmen einen Wertpapierprospekt, der zuvor von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) geprüft und gebilligt wurde.

Das öffentliche Zeichnungs- und Verkaufsangebot richtet sich sowohl an die institutionellen Anleger wie auch an die Allgemeinheit (insbesondere an Privatinvestoren) und hat neben besseren Absatzmöglichkeiten den Vorteil, dass ein breites Investorenpublikum angesprochen und eine entsprechende Aufmerksamkeit erzeugt wird.

Dadurch wird eine ausreichende Streuung der Wertpapiere erreicht, was Voraussetzung für die Zulassung der Wertpapiere zum Börsenhandel im Regulierten Markt sowie allgemein für einen funktionierenden Börsenhandel ist.

Die Festlegung des Emissionspreises

Die Preisfestlegung ist einer der wichtigsten Schritte bei der Emission von Wertpapieren, denn der Preis bestimmt die Höhe des Emissionserlöses und damit auch den Emissionserfolg. Es gibt die Möglichkeit, den Emissionspreis als Festpreis vor Beginn des Angebots festzulegen (sog. Festpreisverfahren) oder im Rahmen des Angebotsverfahrens auf der Grundlage von Angebot und Nachfrage offen zu ermitteln (Tenderverfahren und Bookbuilding-Verfahren).

Basis bei der Ermittlung des Emissionspreises ist eine im Vorfeld durchgeführte, umfassende Unternehmensanalyse und -bewertung (Due Diligence) unter Berücksichtigung der Börsenbewertung vergleichbarer Unternehmen (Peer Group) sowie der allgemeinen Marktlage. Auf der Grundlage des so ermittelten Marktpreises für Anteile des Unternehmens („Fair Value“) wird der Preis oder ein Preisrahmen für die Aktie festgelegt. Der Verkaufspreis soll einerseits den Kapitalbedürfnissen des Unternehmens Rechnung tragen, andererseits aber auch Kurssteigerungspotential enthalten, um die Investition in das Wertpapier für Anleger attraktiv zu machen.

Je nachdem, welchen Schwerpunkt das Unternehmen bei der Emission verfolgt, wählt das Unternehmen eine der folgenden Methoden zur Festlegung des Emissionspreises:

Festpreisverfahren

Tenderverfahren

Bookbuilding-Verfahren

Beim Festpreisverfahren werden die Aktien zu einem fixen Preis platziert, d. h. das Unternehmen und die Konsorten legen vor Beginn des Angebots einen Kaufpreis fest, der dem öffentlichen Angebot zugrunde gelegt und im Rahmen der Veröffentlichung der Angebotsbedingungen dem Markt kommuniziert wird. Diese Preisfindungsmethode hat den Nachteil, dass das Unternehmen und die Konsortialbanken während des Angebots nicht mehr auf ein sich veränderndes Marktumfeld reagieren können. Bewerten die Marktteilnehmer den Preis als zu hoch, erhöht sich das Risiko, die Wertpapiere nicht vollständig platzieren zu können oder den Preis nach unten korrigieren zu müssen, mit der Folge, dass der Emissionserlös hinter den Erwartungen zurückbleibt und der Emissionserfolg gefährdet ist.

Bei der Platzierung einer Emission von Wertpapieren über das sog. Tender- oder Auktionsverfahren wird kein bestimmter Verkaufspreis vorgegeben. Im Angebot werden lediglich Angaben zur Ausstattung des Wertpapiers, zum Emissionsvolumen und zu einem Mindestpreis als Untergrenze gemacht. Die interessierten Anleger können innerhalb der Zeichnungsfrist ein Kaufangebot zum Mindestpreis oder einem höheren Preis abgeben. Am Ende der Angebotsfrist erwerben die Käufer je nach vorheriger Festlegung ein Wertpapier zu einem Einheitspreis, der sich beispielsweise als Mittelwert aller abgegebenen Gebote errechnet (sog. „holländisches Verfahren“), oder zu dem im abgegebenen Gebot individuell angegebenen Kaufpreis (sog. „amerikanisches Verfahren“). Bei dieser Preisfindungsmethode bestimmt sich der Verkaufspreis für die Wertpapiere anhand von Angebot und Nachfrage. Der Emissionserlös und damit auch der Erfolg des öffentlichen Angebots liegen letztlich in den Händen des Marktes. Aus diesem Grund benötigen Anleger bei dieser Preisfindungsmethode hinreichende Kenntnisse des Kapitalmarktes und der aktuellen Marktlage, um für die angebotenen Wertpapiere angemessene Gebote abgeben zu können.

Das Bookbuilding-Verfahren schließlich kombiniert die Vorteile des Festpreisverfahrens mit denen des Auktionsverfahrens. Es hat sich in den letzten Jahren zum bevorzugten Instrument der Preisfindung insbesondere bei Aktienemissionen entwickelt und wird daher im Folgenden näher erläutert.

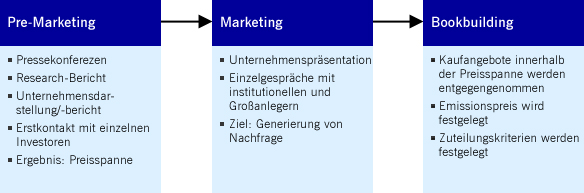

Das Bookbuilding-Verfahren teilt sich in verschieden Phasen auf:

Beim klassischen Bookbuilding-Verfahren legen das Unternehmen und das Bankenkonsortium gemeinsam vor Beginn der Angebotsfrist eine Preisspanne fest. Diese wird im Vorfeld auf der Basis der durchgeführten Due Diligence in Verbindung mit einer gezielten Investorenumfrage durch die Konsorten ermittelt. Dabei erkunden die Banken das Interesse möglicher Investoren an den Aktien zum Beispiel durch die Anfrage von unverbindlichen Kaufangeboten. Vor Beginn der eigentlichen Angebotsphase wird eine Preisspanne festgelegt, die zusammen mit allen weiteren Informationen zu den angebotenen Wertpapieren veröffentlicht wird.

Parallel zu den Gesprächen mit Investoren zur Festlegung der Preisspanne präsentiert sich das Unternehmen in Begleitung des Bankenkonsortiums an verschiedenen Finanzplätzen, um interessierten Investoren die Möglichkeit zu geben, sich gezielt über die Wertpapiere und das Unternehmen zu informieren. Ziel dieser sogenannten Roadshows ist die Gewinnung von Anlegern durch professionelles Marketing, individuellen Kontakt zu bestimmten Investorengruppen und Schaffung von Transparenz.

Mit Beginn der Zeichnungsfrist werden alle eingehenden Angebote innerhalb der vorgegebenen Preisspanne in einem zentralen Orderbuch erfasst. Nach Ablauf des Zeitraums erfolgt die Festlegung des Emissionspreises anhand der vorliegenden Gebote (Closing). Abgegebene Kaufangebote, die unterhalb dieses Emissionspreises liegen, bleiben bei der Aktienvergabe unberücksichtigt. Anleger, die einen höheren Preis als den endgültigen Emissionspreis geboten haben, erwerben das Wertpapier zum Emissionspreis. Liegen Kaufangebote für eine größere Anzahl Aktien vor als vom Unternehmen begeben wurden, werden Zuteilungskriterien festgesetzt. Somit besteht für das Unternehmen bei dieser Art der Preisfindung die Möglichkeit, im Rahmen der Entscheidung über den Verkaufspreis Schwerpunkte bei der Art und der Verteilung der zukünftigen Anteilseigner zu setzen.

Als Variante des klassischen Bookbuilding-Verfahrens hat sich das sog. „Decoupled-Bookbuilding“ entwickelt. Bei dieser Methode wird die Zeichnungsfrist auf wenige Tage verkürzt und die Preisspanne erst kurz vor Öffnung des Orderbuches bekannt gegeben. Zu diesem Zeitpunkt ist die Roadshow in der Regel abgeschlossen. Die Vermarktung der Wertpapiere ist damit vom Prozess der Festlegung der Preisspanne und des Emissionspreises abgekoppelt. Damit wird das Risiko, dass durch z.B. öffentliche Meinungsbildung Druck auf den Emissionskurs ausgeübt wird, auf die Phase der kürzeren Zeichnungsfrist verringert.

Die Zuteilung

Mit der Abgabe eines Kaufangebotes bzw. der Order zur Zeichnung von Aktien ist kein Anspruch auf Erwerb von Wertpapieren an sich oder auf den Erwerb zu einem festen Preis verbunden. Es bedarf einer Zuteilung. Das Unternehmen und der Konsortialführer entscheiden dabei, ob und wie viele Aktien ein Investor auf der Grundlage seines abgegebenen Angebots erhält. Die geplante Aktionärsstruktur ist dabei das zentrale Kriterium für die Zuteilungsentscheidung. Hier finden beispielsweise Überlegungen Berücksichtigung, ob eine breitere Streuung der Aktien angestrebt wird, ob stärker Privatanleger oder institutionelle Anleger als Anteilseigner gesucht werden oder ob eine internationale Beteiligung gewünscht ist.

Im Fall einer Überzeichnung der Wertpapiere, wenn also Kaufangebote für eine höhere Anzahl von Aktien vorliegen als tatsächlich vom Emittenten begeben wurden, bestimmen das Unternehmen und der Konsortialführer Zuteilungskriterien, nach denen die Aktien zugesprochen werden. Die Investoren erhalten dann unter Umständen nur einen Teil der gewünschten Wertpapiere auf Basis einer errechneten Quote, die sich aus den Zuteilungskriterien ergibt.

Manche Unternehmen nutzen die Möglichkeit einen Teil der öffentlich angebotenen Wertpapiere für Mitarbeiter des Unternehmens oder dem Emittenten verbundener Gesellschaften und Partnerunternehmen zu reservieren und im Rahmen eines sog. Friends- und Family-Programms gezeichnete Aktien bevorzugt diesen Anlegergruppen zuzuteilen.

Zeitlich erfolgt die Zuteilung in der Regel bereits am Abend des letzten Tages der Platzierungsfrist unmittelbar nach dem Closing und wird noch am selben Tag über elektronische Medien veröffentlicht. Eine Einführung der Wertpapiere, die zur öffentlichen Zeichnung aufgelegt werden, in den Börsenhandel ist in jedem Fall erst nach beendeter Zuteilung möglich.

Das Platzierungsrisiko

Um das Platzierungsrisiko entsprechend den Interessen und der Risikobereitschaft des Unternehmens ganz oder teilweise auf das Bankenkonsortium zu übertragen, wird regelmäßig vor Beginn des öffentlichen Angebots eine Übernahmevereinbarung zwischen dem Unternehmen und den Emissionsbegleitern getroffen. Es gibt verschiedene Möglichkeiten der Risikoverteilung.

Wählen die Parteien die Form eines Übernahmekonsortiums, erwerben die Konsortialbanken die vorgesehene Anzahl der emittierten Aktien (Konsortialquote) zu einem festgelegten Preis, um sie anschließend auf eigene Rechnung am Kapitalmarkt unterzubringen. Das Risiko der Platzierung (Absatz- und Preisrisiko) liegt bei den Banken. Nicht platzierte Restbestände nach Abschluss des Angebots- und Zuteilungsverfahrens verbleiben zunächst im Eigenbesitz der Konsorten.

Im umgekehrten Fall fungieren die Konsortialbanken als reines Begebungskonsortium. Die Banken werden bei der Erstplatzierung der Wertpapiere als Kommissionäre tätig. Sie stellen dem Unternehmen gegebenenfalls einen Emissionskredit zur Vorfinanzierung der Wertpapierbegebung zur Verfügung und platzieren die Papiere im Auftrag und auf Rechnung des Unternehmens. In diesem Fall liegt das gesamte Platzierungsrisiko sowohl im Hinblick auf den Preis für die angebotenen Wertpapiere als auch im Hinblick auf die Zahl der verkauften Aktien beim Emittenten.

In der Praxis hat sich eine Kombination beider vorgenannten Varianten entwickelt – das Einheitskonsortium. Dabei wird die Übernahme der Wertpapiere durch die Konsortialbanken mit der Absicht, das Durchführungs- und Platzierungsrisiko in angemessenem Umfang bei dem Börsenkandidaten zu belassen, verbunden. Dies kann beispielsweise dadurch erreicht werden, dass der Erwerbs- oder Übernahmezeitpunkt auf ein Datum kurz vor Ende der Zeichnungsfrist festgelegt oder der Erwerbs- oder Übernahmepreis auf das gesetzliche Mindestmaß festgesetzt wird. Dem Unternehmen stehen bei der Wahl eines Einheitskonsortiums Gestaltungsmöglichkeiten bei der Entscheidung über die letztendliche Größenordnung der Kapitalerhöhung und der Bestimmung des Zeitpunkts der Begebung offen. In diesem Zusammenhang dienen auch Mehrzuteilungsoptionen oder die Vereinbarung von Rücktrittsklauseln für bestimmte Fallgestaltungen der gleichmäßigen Risikoverteilung.

Die Privatplatzierung

Bei einer Privatplatzierung werden die neu geschaffenen Aktien eines Unternehmens nicht öffentlich, sondern nur einem ausgesuchten Kreis von Investoren angeboten. Die Banken sprechen zusammen mit dem Unternehmen gezielt potentielle Investoren an, zu denen sie ständig intensiven Kontakt pflegen. In der Regel handelt es sich um institutionelle Anleger oder Großanleger.

Diese Form der Platzierung ist zum Beispiel geeignet für kleinere Emissionen im Inland. Vorteilhaft ist hierbei insbesondere, dass ein Unternehmen nach den Vorgaben des Wertpapierprospektgesetzes (WpPG) bei einem Angebot, dass sich an weniger als 100 Investoren in jedem Staat des Europäischen Wirtschaftsraumes richtet, von der Pflicht einen Wertpapierprospekt zu erstellen und zu veröffentlichen, befreit ist. Dies erspart Kosten und Zeit.

Eine Einführung an der Börse bleibt auch im Rahmen einer Privatplatzierung möglich, sofern die übrigen Voraussetzungen für eine Zulassung der Aktien zum Börsenhandel, insbesondere die Anforderungen an den Streubesitz, erfüllt sind sowie ein gebilligter Wertpapierprospekt veröffentlicht wurde. In diesem Zusammenhang ist eine Privatplatzierung auch ergänzend zu einer inländischen öffentlichen Platzierung vorstellbar. Dies eröffnet gegebenenfalls die Möglichkeit, einen Teil der Wertpapiere international zu verkaufen, ohne sich dabei gleichzeitig den internationalen Angebotsvorschriften wie beispielsweise den jeweiligen Prospektpflichten unterwerfen zu müssen.

Kontaktperson

Issuer Hotline

E-Mail: issuerservices@deutsche-boerse.com

Telefon: +49-(0) 69-2 11-1 88 88

Fax: +49-(0) 69-2 11-1 43 33